A hírhedt Madoff-ügy hullámai a mai napig nem nyugodnak, és a szaksajtó valószínűleg még évekig fogja boncolgatni annak részleteit. Azok, akik veszítettek Madoff Hedge Fund-ján, talán még tovább fogják a sebeiket nyalogatni. A történtek bármely vetületéről is esik szó, ahogy minden út Rómába vezet, itt minden logikai gondolatsor végül egyetlen kérdéshez vezet. Hogyan volt képes Madoff a piramisjátékát ilyen sokáig üzemeltetni? A felvetést mélyebben megvizsgálva a magjában ez az alábbi kérdést tartalmazza: miért hittek neki a befektetők? Hiszen új, és egyre több befektető nélkül a piramisjáték, vagy ahogy a tengerentúlon nevezik: Ponzi scheme működtetéséhez mindig új és egyre több vagy több tőkét hozó befektető szükségeltetik. Madoff befektetői ráadásul nem első generációs gazdagok voltak, és számos befektetési területen igencsak jártasnak voltak mondhatóak. Mégis nagyon sokáig senkinek sem esett le, hogy mi folyik a háttérben. Pontosítok: volt, aki gyanút fogott, de erről egy kicsit később.

A kérdés tehát, amit a Madoff ügy kapcsán szeretnék elemezni, annak általános tanulságait is levonva: hogyan és mikor gyanús egy Hedge Fund?

A kérdés tehát, amit a Madoff ügy kapcsán szeretnék elemezni, annak általános tanulságait is levonva: hogyan és mikor gyanús egy Hedge Fund?

Mielőtt beleásnánk magunkat az esetbe, bevezetésként hadd írjam le, hogy miért éppen most foglalkozom ezzel? Egy aktualitás hír és egy nem várt helyen felbukkanó interjú miatt ragadtam billentyűzetet. A hír arról szólt, hogy egy osztrák alap befektetője pert indított, amiért az Madoff ügyleteibe fektette az ő pénzét is. A bíróság az alapnak adott igazat. Külön aktualitást ad az is, hogy nemrég egy német Hedge Fund, a K1 is hasonló piramisjáték sémával bukott le, közel 390 millió euró értékben. Vezetőjét éppen a spanyol tengerparton igyekeztek letartóztatni, amikor önkezével vetett véget életének. Madoff ugyan nem lett öngyilkos, mégis bizonyosnak látszik, hogy élete végéig a börtönben marad.

Az interjút az Active Trader magazinban olvastam, aki teheti olvassa el, a júliusi számban van. Az újság inkább a kisebb tőkével rendelkező, önálló magánbefektetőknek szól, közgazdasági szempontból nem egy nehezen emésztető darab. Ugyanebben a számban például a kötvényárazás alapjait magyarázták. A beszélgetés mégis érdekesre sikeredett, mert szépen kidomborodik belőle, hogy honnan lehet idejében felismerni az eleve átverésre készült konsturkciókat. A Hedge Fund-ok esetén ez különösen kritikus kérdés, hiszen mint korábban írtam róla, a nagyobb szabadság, kevesebb megkötöttség és így felügyelet értelemszerűen a hasonló csapdák előfordulási gyakoriságát is megnöveli.

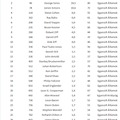

Madoff ügyét a média már rengeteg helyen megírta, ezért itt most csak pár mondatban foglalom össze az eset lényegét. Bernard Madoff egy piaci árjegyzést végző céget vitt, és a NYSE szigorú szabályai miatt részt vett a Nasdaq, a konkurens "tőzsde" megalapításában. Idővel befektetés kezelést is elkezdett végezni. Ez szép sikereket hozott, mert ha nem is csillagászati, de magas, és nagyon konzisztens hozamokat tudott felmutatni. New York társasági életének meghatározó alakja lett, és egy időben a Nasdaq elnöke is volt. 2008 őszén a válság miatt sokan akartak tőle is pénzt kivonni, de nem tudott fizetni, és kiderült: a kilencvenes évek közepe óta nem folytatott valódi kereskedést, hanem a befektetők által kivont pénzt az új befektetők által befizetett tőkéből finanszírozta. A média 65 milliárdos csalásról beszélt, de a 43 milliárd közelebb áll a valósághoz. Ha az opportunity cost-ot és az időközben keletkezett adófizetési kötelezettségeket nem vesszük figyelembe a befektetők valós kára így is valahol 20 milliárd dollár környékén mozog, amivel Madoff könnyedén beállítja a legnagyobb csalás világrekordját. Az ügy nemcsak azért kavart nagy hullámokat, mert Madoff köztiszteletben álló figura volt, és nemcsak a piramisjáték gigantikus mérete miatt. Számos híresség vesztett pénzt többek között Steven Spielberg, John Malkovich, Larry King, vagy a 2001-ben lerombolt World Trade Center tulajdonos, Larry Silverstein is. Szakmai szempontból azonban még inkább meglepő, hogy Madoff csapdájába olyan nagy intézmények is besétáltak mint a Fortis, az HSBC, vagy a Banco Santander.Maga Madoff elsősorban nem egy Hedge Fund-ot üzemeltetett, de ún. feeder fund-okon keresztül a teljes rendszer lényegében Hedge Fund-ként működött. Mint kiderült a köztes módon beiktatott feeder fund-ok arra kellettek, hogy elrejtsék a részleteket a kíváncsi szemek előtt. Azokat a részleteket, amelyek mögött valójában semmi sem volt.

Érdekes az is, hogy Madoff milyen mértékben volt képes meghódítani a piacot. Még az Egyesült Államokban is az alapok alapjainak 11% fektetett be nála, de az egyébként konzervatív svájci hasonló alapok 29%-a (!) tette ugyanezt, vagyis az alpesi országból a harmaduk üzletelt vele. Még ennél is magasabb az Olaszországból vagy Brazíliából befektetők aránya.

Madoff gyanús struktúrájára már 1999-ben felfigyelt Harry Markopolos, egy befektetési alap portfolió menedzsere, akivel az említett interjú készült. Nyugodtan kijelenthetjük, hogy kíváncsiskodása savanyú a szőlő alapon indult, de igaza lett. Kilenc év alatt öt különböző anyagban hívta fel az amerikai Felügyelet, az SEC figyelmét arra, hogy Madoff hozamai, elsősorban azok konzisztenciája mögött nem valós folyamatok állnak. A gyanúja az ún. front running volt, vagyis egyes brókercéges és nem vagyonkezelt ügyfelei megbízásai előtt vásárol be egy részvényből, majd a megbízás hatására megváltozott árfolyamon lezárja a pozíciót. A második gyanúja a komplett csalás, a Ponzi scheme volt, és a valóság ebben is öltött testet. Amikor Markopolos már ezt a verziót vette biztosra, az SEC-nek írt elemzésének az alábbi címet adta: "A világ legnagyobb hedge fund-ja csalás". Eközben állítása szerint rettegett Madoff-tól, a beszélgetésben utal rá, hogy komoly maffiakapcsolatai lehettek, ezért önvédelme érdekében évekig egy töltött fegyverrel járt. Nem tudjuk így van-e, mindenesetre egyes források szerint Madoff gyakran társalog a szintén életfogytiglanra ítélt olasz keresztapával Carmine Persico-val.

Egy átlagos, kevésbé kötekedő szellemiségű alapok alapjai döntéshozójának természetesen nem kell fegyvert magánál tartania, hogy biztonságban érezze magát Madoff vagy hasonló emberek üzelmei ellen. Ha idejében észreveszi a gyanús jeleket, eleve be sem fektet nála.

Milyen információ segít neki ebben?

- Kockázathoz mértén túlságosan konzisztens teljesítmény. Az természetes, hogy egy pénzpiaci alap egy jegyre jutó nettó eszközértéke szinte egyenes vonalként emelkedik, hiszen rövidtávú, elvileg tökéletesen kockázatmentes eszközökbe fektet, amely eszközök értéke érdemi módon nem ingadozik. Ha viszont valaki tartósan a kockázatmentes hozam felett teljesít, és nincs ingadozás, az arra utalna, hogy tévedhetetlen. Ti ismertek tévedhetetlen embert? Én nem.

- Nincsenek csökkenő hónapok, vagy nagyon ritkán. Ez az előző pontban említett tünet egy másik statisztikája. Madoff esetén az emelkedő hónapok aránya 96%-os volt.

- Nincs szignifikáns mértékű drawdown. Madoff esetén még a negatív hónapokban sem volt lényegi visszaesés. Az általa névleg hangoztatott opciós stratégia, ha adott időszakokban nem működött volna, például nagy, de a put opció árát el nem érő árfolyamesés esetén, jóval komolyabb veszteségeket okozott volna.

- Ha állításuk szerint nincs a stratégiának gyengesége, és az minden piacon vagy minden körülmények között képes átlag feletti hozamot biztosítani. Azonban valamennyi kockázatmentes feletti hozamra törekvő stratégiának, vagy azok összességének is van kitettsége hosszabb-rövidebb időszakokban. Egyedüli kivételt a tökéletes arbitrázs lehetőségek jelentenének, ha manapság akadna belőlük annyi, amit egy Madoff által vitt alap igényelne. Az már csak hab a tortán, hogy maga Madoff sem állította, hogy tökéletes arbitrázs lehetőségeket keresne, és bevallottan volt kitettsége. Markopolos az interjúban elmondja, hogy amíg az S&P 100 opcióival (OEX) kereskedett, az index komponenseinek csak mintegy harmadában volt pozíciója, így azok árfolyamának alakulása a magasabb súlyok miatt eltérő tendenciákat okozhatott az opciókhoz képest.

- Olyan jelenetek előfordulása a tárgyalások kezdeti szakaszában, ami a Hedge Fund kezelőjét valószerűtlenül sikeresnek festi le. Különösen, ha az valaki mástól származik, akinek érdekeltsége felől nem vagyunk megbizonyosodva. Markopulos az interjúban megemlíti Madoff egyik potenciális ügyfélét, aki egy megbeszélés után a liftben önkéntelenül is végighallgat egy beszélgetést. Ebben ketten arról beszélgetnek, hogy milyen sikeres évük van, miközben mindenki másnak gyenge időszakot él át. Majd az egyikük megjegyezte, hogy az apja egy géniusz, amiért képes ezt elérni. A potenciális ügyfél természetesen megkérdezte tőlük, hogy kiről beszélnek. Azt válaszolták, hogy ők Madoff fiai. Az ügyfél rájött, hogy ez nem egy spontán, hanem egy előre eltervezett beszélgetés volt, csak az ő figyelmének a felkeltése érdekében. Ő végül nem sétált be a csapdába, de ki tudja hányan hitték el a liftes jelenetet.

- Ha a befektetés menedzselését jelentő konstrukció ok nélkül bonyolult, mint Madoff esetén a valós befektetések (illetve azok hiányát) egy felesleges lépcső, a feeder fund-ok közbeiktatásával elrejtő rendszer.

- Nincs megfelelő könyvvizsgálat. Madoff esetén ezt nem egy nagy, szakmailag komoly tapasztalatokkal rendelkező cég, hanem egy apró iroda végezte, amely könyvvizsgálója egyedül dolgozott valamennyi ügyfél számlájának auditján.

Összességében: még az olyan évtizedes sikereket felvonultató menedzserek, mint Soros, Simons esetén is vannak rossz időszakok, gyengébben teljesítő alapok, és ha nincs havi vagy negyedéves adatközlés akkor ezeket maximum nehezebben vesszük észre. A magas hozam ára még a legjobb stratégiák esetén is a szóras növekedése, nagyobb drawdown, többéves szerződés, és még sorolhatnánk. Nincsenek csodák.

Vannak olyan információk vagy információforrások, amelyek nem segítenek a tisztán látásban. Ha a Hedge Fund vezetője ismerős, vagy ismerős ajánlotta, az nem garancia semmire. Madoff még a legközelebbi barátait is évtizedes távlatban vezette meg. Az újságok, külső elemző cégek, hitelminősítők sem megbízhatóak, még a jószándék ellenére sem, hiszen ők is csak olyan forrásokból tudnak dolgozni, amit Madoff vagy a hasonló szándékú emberek már eleve kisminkeltek.

Miért dőltek be mégis ennyien Madoff-nak?

A kulcsszó a megszokás, a csordaszellem és a kényelem. Ha valakit régóta ismersz, ha valami (látszólag) jól működik, ha azt látod, hogy mások is bíznak benne, eleve nem is jársz nyitott szemmel a gyanús jelekre. Madoff évekig szép, de nem csillagászati hozamokat mutatott fel, és bár ez sem volt fenntartható, annyira ezek nem voltak magasak, hogy sokaknál megszólaljon a kis vészcsengő a fülük mellett.

A kulcsszó a megszokás, a csordaszellem és a kényelem. Ha valakit régóta ismersz, ha valami (látszólag) jól működik, ha azt látod, hogy mások is bíznak benne, eleve nem is jársz nyitott szemmel a gyanús jelekre. Madoff évekig szép, de nem csillagászati hozamokat mutatott fel, és bár ez sem volt fenntartható, annyira ezek nem voltak magasak, hogy sokaknál megszólaljon a kis vészcsengő a fülük mellett.Bár a Hedge Fund átverések jóval ritkábbak, mint azt hinné az ember, közel 10 000 van, és évente pár eset kerül napvilágra. Az alacsony számban nyilvánvalóan az is közrejátszik, hogy a Hedge Fund-ok zárt természetéből adódóan nem mindenről hall a széles nyilvánosság. Mégis, az alacsony arány így is létező, és a kellő körültekintésnek köszönhető.

A Hedge Fund már csak azért is a nagyobb játékosok terepe, mert a due diligence-re is költeni kell, és fajlagosan kis befektetés esetén ez nem éri meg. A megbízhatóságot sem adják ingyen. Ezt a Madoff ügy fényesen bizonyította. Így a szakmai felelősséget az alapok alapjainak fel kell vállalniuk. Egyértelmű jelzéseket nem vettek figyelembe, hibáztak, ezért be kell látniuk, hogy nem végezték jól a munkájukat.

Jogi felelősségük azonban nincs és nem is lehet. A Hedge Fund-ok már csak természetükből adódóan is legkevesebb potenciálisan kockázatos befektetések, így a befektetők a partnerkockázatot is futják (természetesen erre fel kell hívni a figyelmüket), ami Madoff esetén végletesnek bizonyult.

---

Ha további érdekességek érdekelnek a Hedge Fund-ok világából, kövess minket a Twitter-en!